银行业生态系统不断发展,出现了几个新兴主题将在新金融和传统金融服务业务的转型中发挥重要作用。这些趋势应为战略规划和近期投资的优先排序奠定基础。

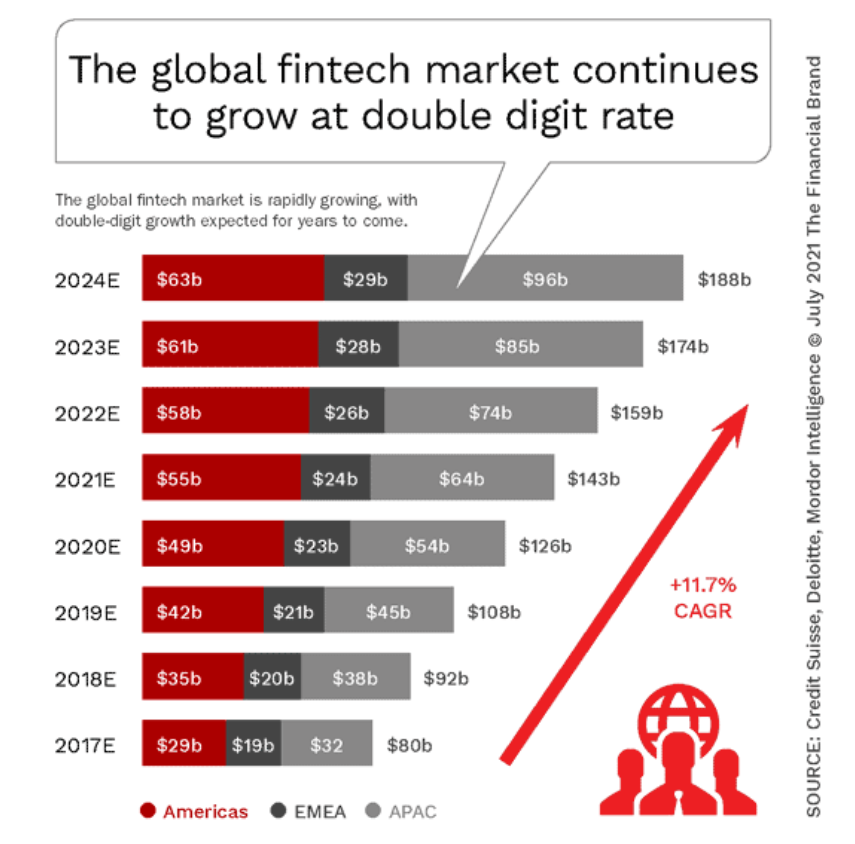

在过去十年中,金融科技公司利用技术、创新文化以及数据和先进分析方法来改变银行生态系统。尽管各个金融科技公司的成功各不相同,但这些解决方案影响了支付、基础设施、分销、金融服务的获取和可持续性的各个组成部分。

最初,许多金融科技公司的解决方案被视为对传统银行服务提供商的竞争威胁。尽管许多规模较大、发展较快的金融科技公司(和大型科技平台)继续直接影响传统银行和信用合作社的商业模式,但也存在一种趋势就是与金融科技提供商合作以更快部署消费者和企业需要的数字化解决方案。

由于疫情的影响,消费者尝试新的数字金融服务的意愿也逐渐增长,从而提高了银行业的创新速度。随着分支机构的关闭,传统和非传统金融服务提供商都需要响应快速、无缝解决方案的需求,从而使银行业务更便捷。同时,也必须重新考虑遗留传统的后台流程,以支持复制金融科技提供商已经提供的解决方案。

鉴于这种变化的步伐,重要的是要了解影响银行业的一些主要主题。通过了解金融科技市场平台中最活跃的业务,银行和信用合作社可以为短期和中期设定优先事项。创新的速度是数字银行转型的核心——问题不在于是否会发生变化,而是哪些变化是对现有业务模式的最大威胁(和机遇)。

图片来源: The Financial Brand

以下主要的数字化转型主题既没有优先排序,也没有穷尽所有主题。这些趋势大多数直接影响零售银行产品和服务的交付。在战略规划过程开始时,必须考虑所有这些趋势(以及其他趋势),并且随着消费者和企业银行行为的不断变化,每种趋势都具有更高的紧迫性。

- 更快的全渠道支付

在银行业的任何领域,没有哪个领域的创新比支付领域更重要。支付变得更快、更安全并且更深入我们的生活,因为消费者希望能够通过按下移动设备上的按钮来执行交易。

尽管支付方式在不同地区有所不同,但更快(当天或实时)的趋势是普遍的。瑞士信贷表示,“更快的支付使个人能够更快地获得付款,企业可以更好地控制营运资金,并且消除金融机构内的批处理系统和潜在地革新代理银行系统是往前迈出的重要一步。”

疫情导致传统形式下面对面的零售商业关闭,因此能够以非接触方式支持交易变得更重要。使用数据和分析来推动数字媒体活动并强化客户旅程已成为重要工作。大多数企业都希望他们的金融服务提供商能够帮助他们创建增值的全渠道解决方案。

- 新的支付创新

不仅影响了支付速度,支付创新的速度也在加快。像先买后付 (BNPL) 这样的解决方案几乎在一夜之间广受欢迎,从而创造了一种独特的实时销售点融资形式。这种新的创新迫使传统银行甚至竞争的支付机构迎头赶上。尽管大多数解决方案是针对短期延期付款,但已经为长期分期付款的大笔购买创造了新的替代方案。因此,BNPL 不仅影响了借记卡发行商,还影响了信用卡和个人贷款提供商。

正如在其他金融产品领域所看到的那样,新的支付创新往往比保护消费者的法规出现得更快。随着监管机构对与新解决方案相关的消费者风险进行分类,金融机构有机会创建具有更高透明度和更好风险/回报模型的竞争解决方案。

- 开放银行

开放银行已成为银行业生态系统中最重要的全球趋势之一。该概念起源于英国,通过强制传统金融机构通过 API 共享金融数据,降低了替代金融服务提供商的准入门槛,并增强了创新潜力。尽管各国之间受监管的数据共享程度不同,但传统金融服务内部和外部利用开放银行的新产品和服务潜力巨大。

为独特的合作打开了大门,将客户洞察力用于个性化和上下文解决方案的能力也为开发人员打开了大门,以构建具有全新收入模式的解决方案,这些解决方案可能不仅仅依赖于金融产品。许多现有的金融服务提供商也在独立并与金融科技提供商合作构建新的支付、储蓄、投资和金融健康解决方案。

- 投资于技术

如果有一个单一维度将大型银行和新的金融科技参与者从区域性和小型传统提供商区分开来,那就是对现代技术的投资。虽然对技术的投资不是成为成功的数字提供商的唯一要求,但它无疑是一个重要组成部分。

随着大多数金融科技公司和大型科技提供商都建立在现代数字基础设施之上,大多数传统金融机构的使命是优先考虑与这些数字原生替代品竞争产生最大影响所需的技术。大多数中小型组织(以及一些最大的银行)已经对其后台的部分进行了现代化改造,并且/或者与解决方案提供商(包括金融科技公司)合作,后者可以快速构建敏捷的数字解决方案。问题是中小型金融机构能否在如此快速变化的环境中保持竞争力。

- 外包解决方案

如前所述,许多金融机构希望通过与金融科技提供商和第三方开发商合作来跟上变化的步伐。这提供了经过测试的解决方案和实施速度的好处,如果采用内部解决方案,这是不可能的。金融科技公司也正在使用此策略,这些公司希望将产品范围扩展到单一解决方案之外或希望利用来自传统银行组织的既有后台技术。

当希望建立改进的新帐户开设或数字贷款流程,或为产品组合添加新的解决方案时,与已经为其他机构构建可行解决方案的组织合作是一个不错的选择。它可以将重点转移到可能需要更多内部资源的其他计划上。

- 嵌入式银行和平台

金融服务的未来超越了历史上的交付机制以及传统产品和服务。数据使用和应用分析的扩展使银行服务(例如,支付、存款和贷款等)能够嵌入到非金融解决方案中。结果是消费者和小型企业意识到他们不需要去传统的供应商那里来满足其财务需求。增加的价值通常是使用洞察力来优化参与。

嵌入式金融服务概念的扩展是“超级应用程序” 的开发,它超越了传统金融服务,提高参与度和忠诚度,同时改善整体客户体验。这些市场解决方案通常有一个围绕存款服务(支票)、电子商务、贷款或支付的中心,并在金融解决方案内部和外部产生收入。

- 专业的数字贷款机构

如果说传统银行机构在某个领域达不到消费者的期望,那就是数字贷款。在大多数情况下,流程缓慢且基于书面流程,在过去几十年中没有显着变化。在消费者希望他们所有的数字参与都快速简便的时候,在传统银行或信用合作社借款既痛苦又费时。

这种碎片化流程的结果是出现了专业贷款机构,这些贷方可以比过去更有效地处理抵押贷款、汽车贷款、个人贷款、学生贷款甚至信用卡。这导致市场份额从传统银行转向金融科技公司,这些公司利用对经验、现代技术、营销敏锐度和低成本收购模式的高度关注来大规模提供数字贷款。

由于能够在几秒钟内进行审核并在很短的时间内完成贷款,从而避免了线下的交互并建立了忠诚度。实际上,随着传统支票账户的重要性减少,数字贷款机构通过增加一些辅助服务来改变“主要关系”的可能性应该引起任何传统银行家的关注。

- 客户旅程中的个性化参与

通过专注于数据、分析和现代技术,新银行/挑战者银行和其他金融科技公司能够通过提供情境交流和强调个性化体验的交付,增加整个客户旅程的持续参与度。随着越来越多的消费者使用数字渠道,通过高度定制的社交媒体、数字营销和移动应用程序传递消息来吸引客户的能力远远超过了传统银行和信用合作社通常提供的沟通方式。

疫情加剧了建立类似于苹果、亚马逊、谷歌、Facebook、Netflix 和其他数字优先组织所提供的个性化参与的必要性。随着消费者使用多个金融服务提供商的愿意越来越高,并且金融科技提供商越来越擅长数字营销,遗留关系(最终是基金会账户)正处于危险之中。

未来的优先考虑

市场上数以万计的金融科技组织为分析和讨论未来增长的潜在路径提供了一个绝佳的跳板。通过观察市场的主要趋势,无论是构建创新的竞争解决方案,还是捍卫当前的局面,传统银行和信用合作社都必须优先考虑具有最大潜力的领域。

在某些情况下,组织可能会在内部构建解决方案,而其他组织将与金融科技公司或解决方案提供商合作以满足客户的需求。无论选择哪种路径,实施速度都是关键。

预计随着组织寻求可扩展性和财务可行性,并购活动将在银行业内部和金融科技公司之间升级。正如瑞士信贷在其报告中所述,“鉴于市场的分散性以及金融科技几乎所有子行业都存在显着的规模经济,合并似乎是可能的,尽管根据估值,短期内活动可能会保持平静以及上市公司愿意进行临时稀释性收购。”

原文来自 The Financial Brand